您当前位置:首页 > 商标注册申请 > 行业新闻 > 梦百合溢价2.9倍跨境收购美国家具零售商标的持续盈利能力受质疑

梦百合溢价2.9倍跨境收购美国家具零售商标的持续盈利能力受质疑

3.29亿元现金、溢价率290%收购一家美国西海岸家居连锁零售商85%股权——梦百合期望通过此宗交易得以迅速切入美国市场,全球化战略再进一步,从而支撑其业绩增长,它是否能如愿?如果喜欢知春路知识产权的文章,可以关注知春路知识产权中华商标网 ,更多精彩的资讯等着您!

或许是两年前梦百合家居科技股份有限公司(下称梦百合,603313.SH)实施的一宗收购西班牙思梦的跨境并购交易,目前看来在股东收益及产业布局上均取得了较大成功,由此,梦百合期待能持续复制“西班牙思梦模式”,推动其全球化产能布局。

这一次,梦百合跨境并购选择了美国市场。

10月12日,梦百合公告称,拟以人民币3.29亿元现金,收购美国西海岸家居连锁零售商MOR Furniture For Less, Inc。(下称MOR)85%股份。对于此次收购,境外收入已经超过8成的梦百合期望能快速布局美国家具零售市场,并吸收MOR在品牌运营、市场推广及销售渠道建设等方面的管理经验,与公司形成协同效应。

不过,此宗并购交易的方案显示,交易对手方数量多且涉及多家信托机构,交易包括直接收购和间接收购两部分,交易溢价2.9倍;此外,交易标的MOR也呈现净利润波动大、资产负债率长期超过80% 的高位等情形。为此,针对此宗交易,上交所在10月24日下发问询函,要求梦百合作进一步补充披露并提示相关风险。

《投资时报》研究员注意到,今年上半年受益于原材料价格下跌,梦百合盈利能力大幅提升,净利润增速显著快于营收增速。半年报显示,2019年上半年,梦百合实现营收15.80亿元,同比增长23.17%;净利润1.50亿元,同比增长294.77%;扣非后净利润为1.37亿元,同比增长149.09%。

溢价率290%

梦百合在近日披露的《重大资产购买预案》(下称预案)称,旗下全资子公司恒康香港拟以支付现金的方式购买MOR不超过85%的股份。交易完成后,MOR 将成为梦百合合并报表范围内的子公司。

预案披露,此次交易购买MOR不超过85%的股份,交易对手方涉及18位个人和13家信托。由此,引发出一串疑问,比如,一方面,此次交易的交易对手方数量较多,涉及较多信托结构,相关股权安排是否存在权属纠纷?是否影响交易实施?另一方面,此次交易未收购全部股份,还剩余15%股权未收购,为什么?剩余15%股份的持有人是否能对MOR施加重大影响?

预案同时显示,此次交易包括两部分,一是直接收购Richard D.Haux, JR。 Trust等30名股东持有的MOR 83.53%的股份;二是Richard Haux 在SPA协议签署完成后向其他27名股东发起要约收购获得的MOR股份及4名期权持有人持有的股票期权行权后将会获得的MOR股份,约占MOR 1.46%的股份。

根据预案,Richard Haux为MOR 现任CEO,控制MOR 54.90%股份,是MOR实际控制人。

为什么梦百合不直接向其他股东收购股份?Richard Haux 向其他股东收购股份的具体形式及安排是怎样的?Richard Haux 收购其他股东股份的价格,梦百合直接收购 Richard Haux 等股东的股份价格是否存在差异?如有差异,为什么?是否合理?

尤为引人关注的还有交易价格。

《投资时报》研究员注意到,预案披露,若最终收购比例达到标的公司届时发行股份的85%,此次交易的基础交易价格为4645.60万美元(折合人民币3.29亿元)。截至6月30日,85%的股权对应MOR净资产为8428.91万元,以基础交易价格计算的净资产溢价率为290%。

2.9倍的溢价率是否合理?此外,此次高溢价收购交易完成后,梦百合将确定大额商誉,若MOR未来经营情况未达预期,则相关商誉存在减值风险,将对梦百合未来经营业绩产生不利影响。

《投资时报》研究员注意到,此次交易对价为3.29亿元现金,梦百合称,此笔现金将通过自有资金、自筹资金等方式筹集。半年报显示,截止6月30日,梦百合现金及现金等价物余额为11.30亿元。同期,负债合计18.47亿元,其中短期借款为7.43亿元,流动负债为12.20亿元;长期借款3.00亿元,非流动负债为6.27亿元。

此次需要支付3.29亿元现金的交易,对梦百合的营运资金和流动性又会产生什么影响?

收购标的净利波动大

预案披露,MOR成立于 1973 年,是一家位于美国西海岸的家具综合零售商,主要通过自身销售门店进行家具产品的销售,自身不进行制造生产,所有产品均从供应商处采购,办公场地、营业场地等均为租赁物业。

数据显示,MOR 2017年、2018年及2019年中期的营业收入分别为20.78亿元、21.12亿元和10.14亿元,净利润分别为94.91万元、992.84万元和1035.22万元。对比此组数据可以看出,2018年营业收入同比增长1.64%,营收较为稳定,而同期净利润同比增长946%,波动幅度非常大。

为什么MOR营业收入与净利润增幅差异如此大?正是基于此种差异明显的情形,上交所要求梦百合对MOR的持续盈利能力和净利润波动性充分提示风险。

预案披露,MOR 2017年、2018年、2019年上半年期末的资产负债率分别为82.44%、83.19%、83.47%。同期,梦百合2017年、2018年、2019年上半年期末的资产负债率分别为33.08%、44.16%、47.82%。对照两组数据,虽然梦百合仅两年多资产负债率也呈现不断上升趋势,但与MOR还是与很大一段距离。

为什么MOR资产负债率一直在超过80%的较高水平?是否合理?MOR的偿债能力及流动性如何?收购高负债的MOR,对梦百合的资产负债结构和财务稳定性会产生什么影响?

此外,由于此次交易为跨境资产收购,MOR在文化背景、政策法规、经营模式等方面均与梦百合有较大差异。

《投资时报》研究员注意到,2011年3月,梦百合在美国田纳西州投资成立China Beds Direct LLC(下称CBD公司)作为公司在美国的销售平台。数据显示,2018年CBD公司实现营收8633.56万元,净利润-47.00万元;今年上半年实现营收6920.24万元,净利润-407.15万元。

CBD公司与MOR都是以在美国市场销售家具产品为主,此次交易完成后,是否可能构成竞争关系或合作关系?此次交易可能对CBD公司未来经营产生什么影响?

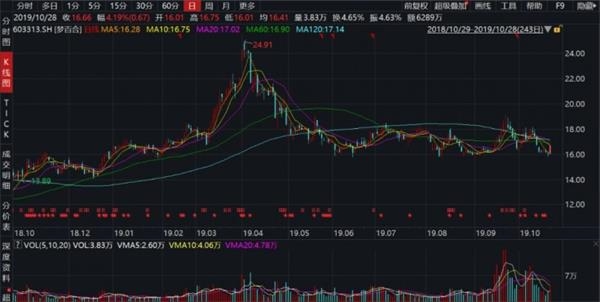

过去一年梦百合股价走势

收入增速放缓

2017年10月底,梦百合收购了西班牙思梦(MATRESSES DREAMS,S.L。),借助其在欧洲的销售渠道为公司打开自有品牌零售市场。数据显示,2018年西班牙思梦实现营收2.04亿元,净利润为1436.93万元;2019年1—6月,实现营收1.13亿元,净利润为1059.42万元。此次跨境并购在股东收益及产业布局上取得了较大的成功,这或许也是梦百合期待能持续复制“西班牙思梦模式”、推动其全球化产能布局的主要原因。

事实上,产能方面,梦百合较早开启产能全球化布局,目前在美国、塞尔维亚、泰国三国均有自建工厂。半年报显示,2018年6月,梦百合出资5000万美元在美国田纳西州投资设立HEALTHCARE US CO。,LTD(下称恒康美国)作为生产基地,截止6月30日,工程建设进度为70%。

对于此次收购MOR,在预案中,梦百合称,主要目的之一是“布局美国销售网络,积极实施全球化战略”。那么此次交易是否能产生协同效应?

《投资时报》研究员分析梦百合的今年半年报后了解到,梦百合境外收入已经占比超过8成,外贸环境及海外订单已经成为影响其业绩至关重要的因素。

数据显示,2016年、2017年、2018年,梦百合实现营收分别为17.23亿元、23.39亿元、30.49亿元,年均复合增长率为30.03%。2019年上半年,梦百合营收为15.80亿元,同比增长23.17%,增速有所放缓。

分区域看营收数据,今年上半年,梦百合实现境内收入2.50亿元,占比15.84%,同比增长7.54%;境外收入为13.17亿元,占比83.33%,同比增长26.50%。毛利率方面,境内、境外销售毛利率分别同比上升12.29百分点、8.91百分点至50.81%、35.01%。由此看出,境外业务营收大幅上升后,营收占比已经超过80%,但毛利率水平和境内业务还有不小的差距。

分季度看,今年一季度、二季度梦百合分别实现营收7.87亿元、 7.93亿元,分别同比增长28.78%、18.06%,二季度增速环比下降,二季度收入增长压力有所增大。有券商析师认为,梦百合二季度营收放缓,除了受国内地产低迷市场需求减少影响,更重要的原因是受波动的外贸环境及订单海外转移影响,尤其是二季度对美业务订单增速有所下滑。

美国作为全球主要的家具消费市场,对于梦百合实施全球化战略具有重要意义,目前,梦百合已经在建设美国生产基地,此次收购MOR是否能如梦百合期望那样:进一步实现全球化的产能及销售网络布局,让公司竞争力与盈利能力都得以提升?

推荐阅读:

.png)

.png)

.png)